Báo cáo “Guide to Crypto Markets - Q3 2024” của Coinbase và Glassnode giúp các nhà đầu tư hiểu sâu hơn về thị trường Crypto thông qua góc nhìn toàn diện về các số liệu, xu hướng quan trọng tính đến tháng 6/2024.

Những điểm nhấn nào đáng chú ý nhất trong bản report này? Anh em hãy cùng TradeCoinVN tìm hiểu thông qua bài viết sau nhé!

Tổng quan thị trường Crypto

Crypto Market Cap (Crypto M.cap)

Crypto M.cap (tổng giá trị vốn hóa thị trường Crypto) đã giảm 14% trong Q2/2024, sau khi tăng hơn 60% trong Q1. Xu hướng này phản ánh chính xác 2 giai đoạn của thị trường trong Q1 (tăng giá) và Q2 (giảm giá) của năm 2024.

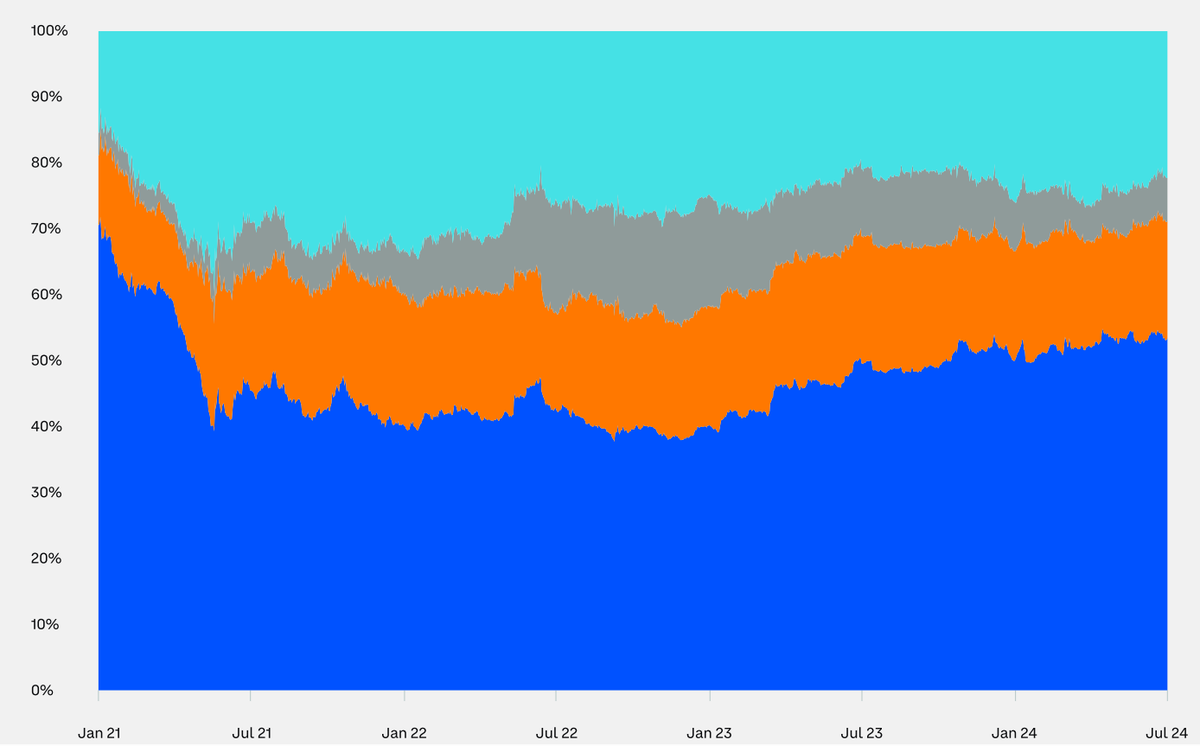

Crypto Dominance

Crypto Dominance (gọi tắt là Crypto DOM hoặc Crypto.D) biểu thị cho sự thống trị của Crypto trên thị trường, chỉ số Crypto.D được đo bằng tỷ lệ vốn hóa của Crypto (ví dụ BTC) so với tổng vốn hóa của toàn bộ thị trường.

Trong report này, BTC.D, ETH.D, Stablecoin.D và Altcoin.D là các chỉ số được đo lường.

Nhìn chung, sự thống trị của BTC, ETH và Stablecoin đều tăng nhẹ trong Q2, ngược lại thì sự thống trị của Altcoin giảm 27%. Điều này cho thấy nhiều nhà đầu tư đã chuyển từ altcoin sang các đồng Crypto an toàn hơn để tránh “bão”.

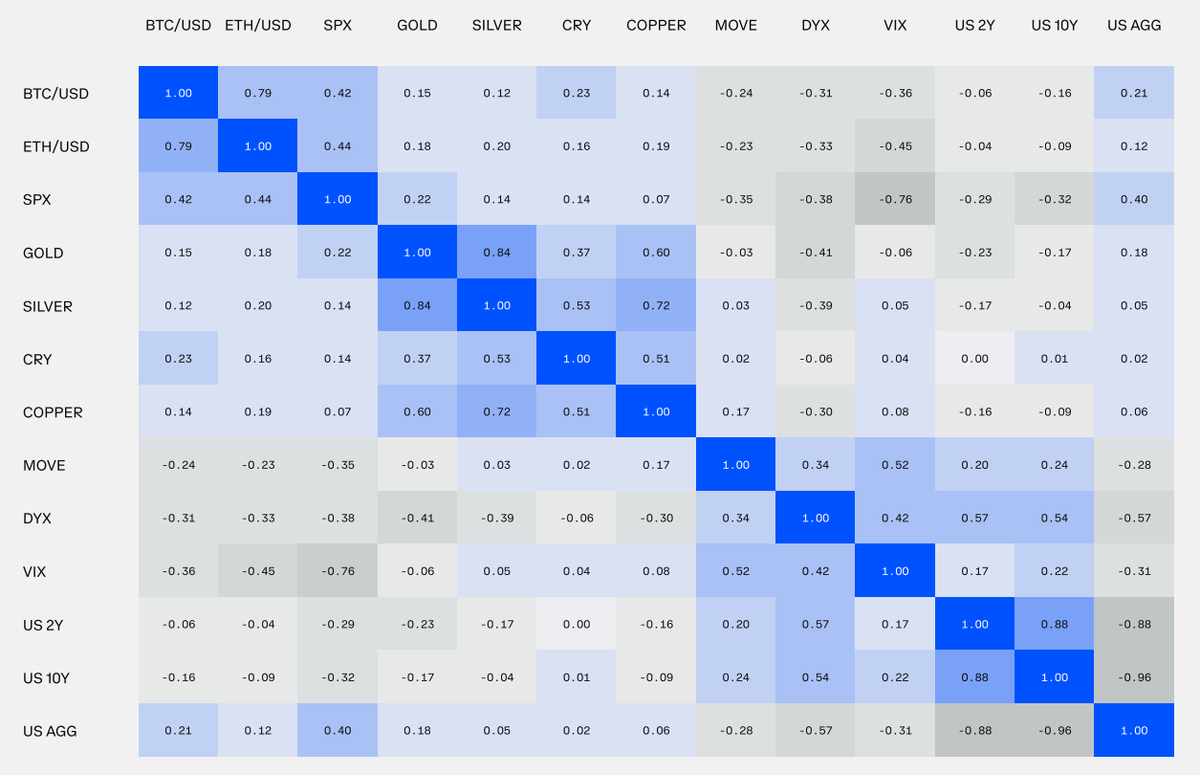

Correlation

Chỉ số Correlation phản ánh mối tương quan về giá giữa các loại tài sản khác nhau. Correlation = 1.00 tương ứng với mức độ tương quan cao nhất. Chẳng hạn Correlation giữa giá BTC (BTC/USD) và giá ETH là 0.79 -> mức độ tương quan cao, Correlation giữa giá BTC và DYX là -0.31 -> mức độ tương quan thấp.

Đọc thêm: Tổng quan hệ sinh thái Base Layer 2 trong H1/2024

Dựa vào bảng so sánh trên, Crypto vẫn tiếp tục cho thấy mối tương quan rất thấp so với các loại tài sản truyền thống, nguyên nhân có thể đến từ độ rủi ro cao.

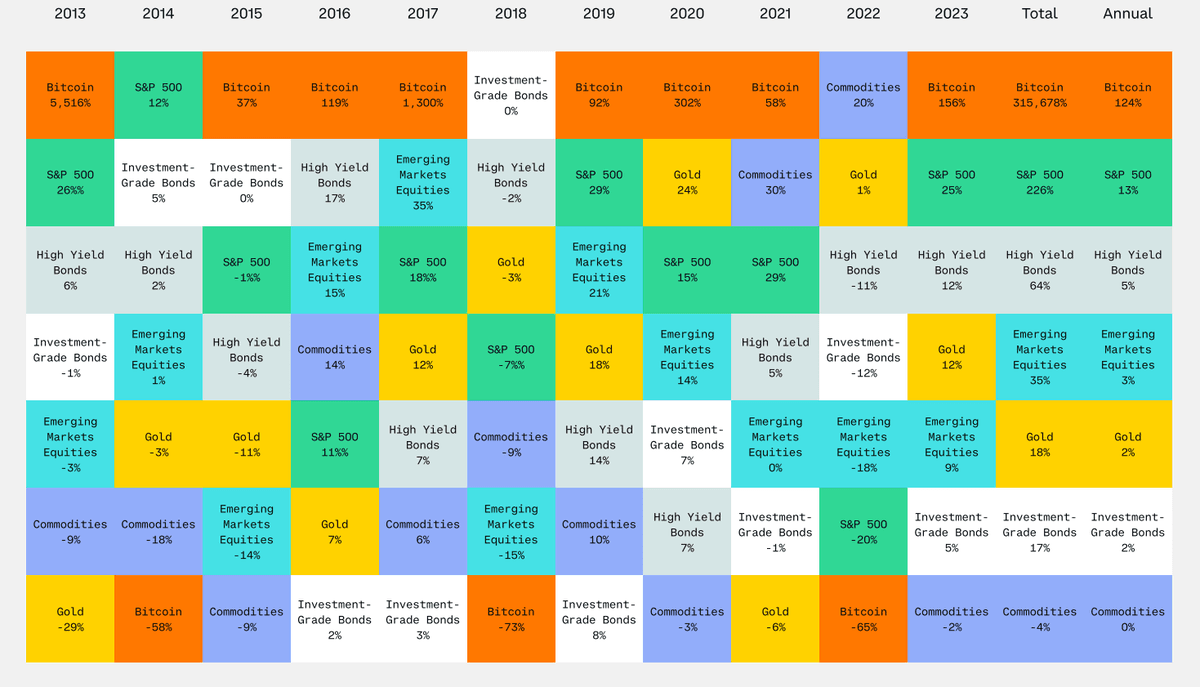

Hiệu suất của Bitcoin

Theo các số liệu thống kê, Bitcoin là loại tài sản có hiệu suất cao nhất trong 8/11 năm qua (2013-2023). Trong 3 năm còn lại (2014, 2018, 2022), Bitcoin cũng là loại tài sản có hiệu suất thấp nhất do trải qua các mùa downtrend tương ứng.

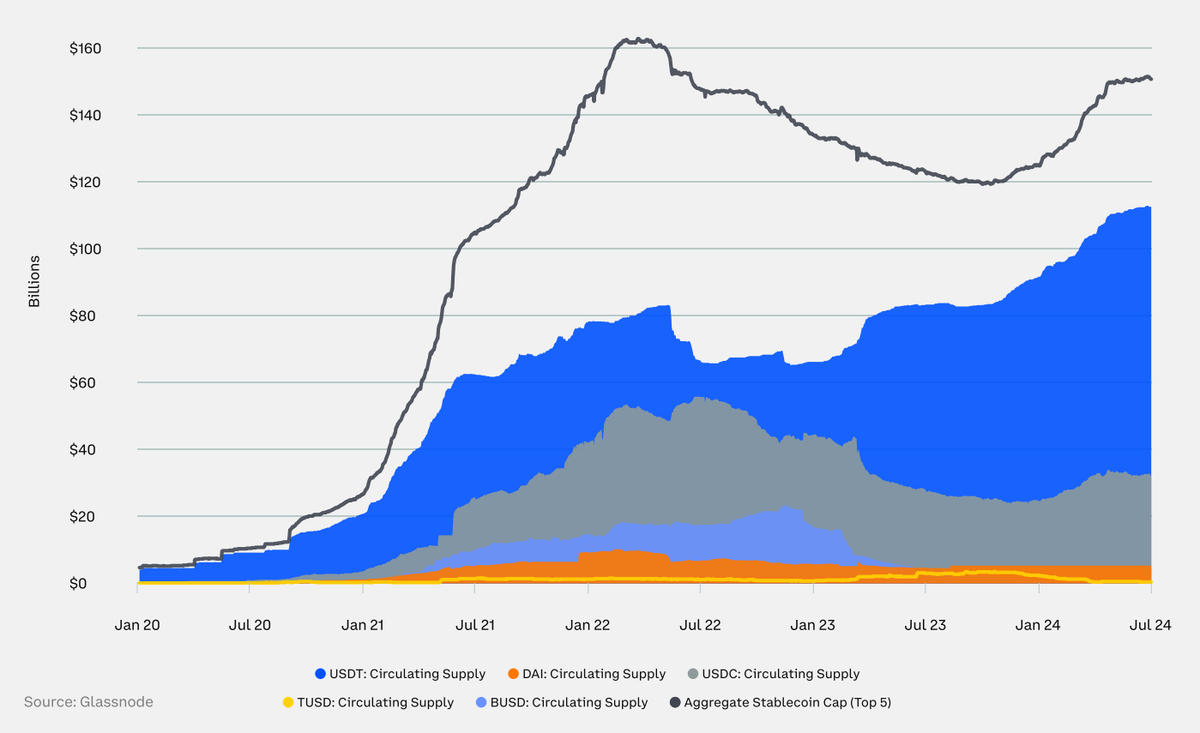

Nguồn cung Stablecoin

Các loại Stablecoin được hỗ trợ bởi tiền tệ fiat (đồng USD) đang chiếm phần lớn trên thị trường. Những cái tên được xem xét trong report này bao gồm: USDT, DAI, USDC, TUSD, BUSD và các stablecoin còn lại.

Biểu đồ trên cho thấy tổng nguồn cung Stablecoin đã tăng 6% trong Q2/2024, trong đó USDT vẫn giữ vị thế số 1 về nguồn cung lưu thông (cũng như giá trị vốn hóa thị trường).

Đánh giá chu kỳ thị trường

Crypto nổi tiếng với tính chu kỳ, cứ 4 năm sẽ có một mùa uptrend + downtrend lớn. Trong suốt lịch sử phát triển, Bitcoin đã chứng kiến 3 chu kỳ tăng giá và giảm giá rất mạnh, đó là vào các năm 2013, 2017 và 2020.

Khi thị trường điều chỉnh trong Q2, nhiều ý kiến cho rằng mùa uptrend mới đã bắt đầu vào cuối năm 2022 và có thể nó đang dần kết thúc.

Tuy nhiên, những dữ liệu sau đây cho thấy rằng rất có thể chúng ta vẫn đang ở giữa chu kỳ tăng giá. Ngoài ra, giai đoạn điều chỉnh trong Q2 là hoàn toàn bình thường, phù hợp với những dữ liệu trong quá khứ.

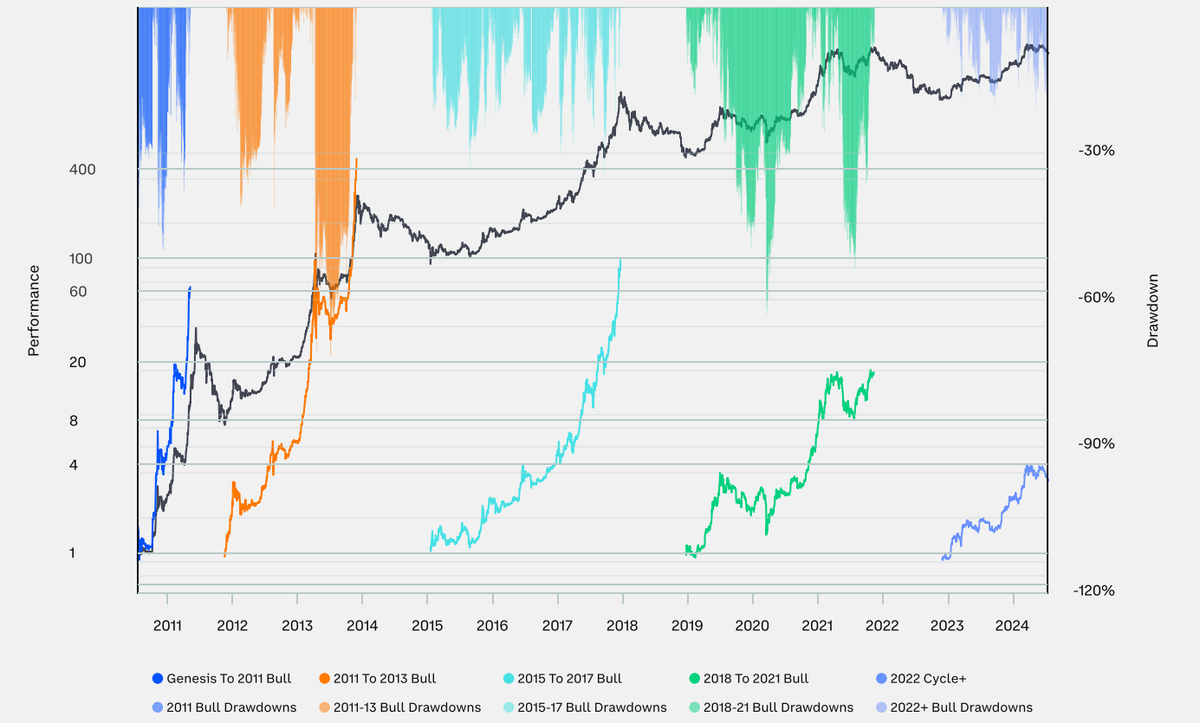

Lợi nhuận và các mức giảm giá trong từng chu kỳ

Đúng là Bitcoin đã tăng giá cực mạnh trong các mùa uptrend trước đây, nhưng trong quá trình đó, nó cũng đã điều chỉnh nhiều lần.

Về lợi nhuận, nếu như xem rằng mùa uptrend lần này đã bắt đầu từ tháng 11/2022 thì BTC đã tăng giá khoảng 4 lần so với mức thấp nhất năm 2022 (15K$). Trong khi 2 mùa uptrend trước đó (2017 và 2020), giá BTC tăng lần lượt 100 lần và 20 lần.

Về các mức giảm giá, ở các chu kỳ trước đã chứng kiến BTC:

- 9 lần giảm giá từ 5%-20%

- 3 lần giảm giá từ 20%-40%

- 1 lần giảm giá từ 40%-70%

Còn ở chu kỳ hiện tại, giá BTC đã:

- 8 lần giảm từ 5%-20%

- 3 lần giảm từ 20%-30%

- Chưa có lần nào giảm nhiều hơn 40%

Như vậy, ở mùa uptrend lần này, hiệu suất của BTC vẫn còn kém hơn rất nhiều so với các mùa uptrend trước đây, trong khi vẫn chưa có lần nào giảm điều chỉnh quá 40%.

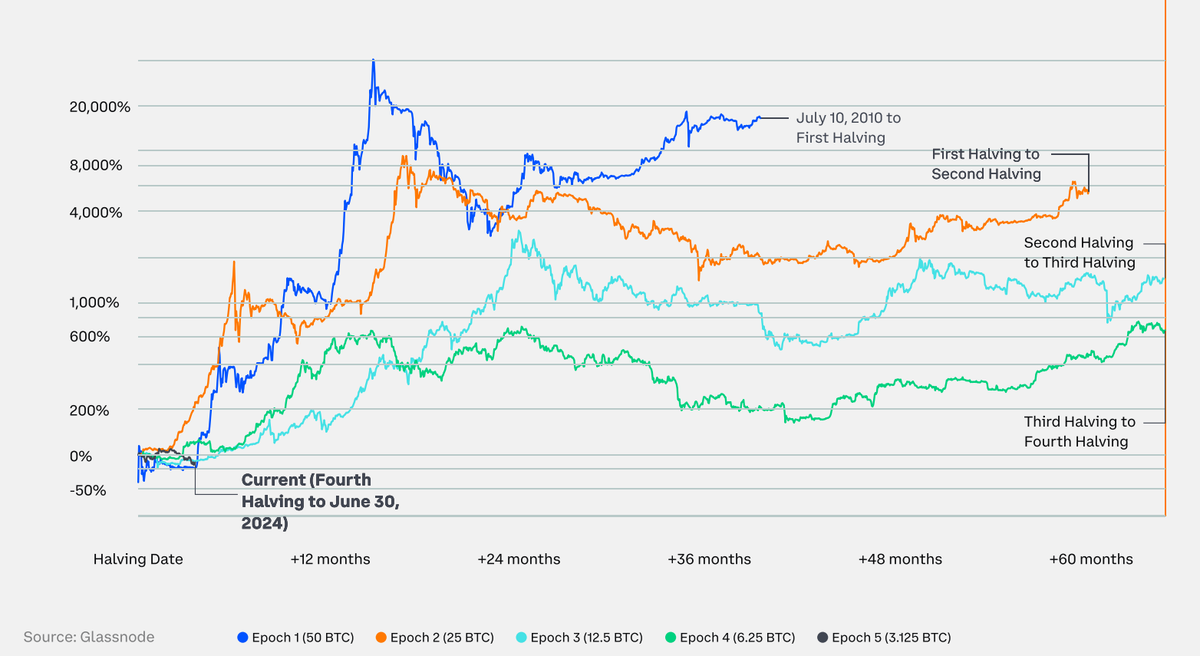

Hiệu suất của BTC sau Halving

Biểu đồ dưới đây đo lường hiệu suất của BTC sau mỗi lần Halving. Nhìn chung thì ngay sau Halving, giá BTC chưa tăng quá nhiều và có xu hướng đi ngang, rất giống với thời điểm hiện tại. Từ tháng thứ 6 - tháng thứ 12 sau Halving, giá mới bắt đầu tăng mạnh.

Cụ thể trong 12 tháng đầu tiên:

- Sau Halving lần 1 (đường màu cam): Giá BTC đã tăng hơn 1.000%.

- Sau Halving lần 2 (đường màu xanh dương nhạt): Giá BTC đã tăng hơn 200%.

- Sau Halving lần 3 (đường màu xanh lá cây): Giá BTC đã tăng hơn 600%.

- Sau Halving lần 4 (đường màu đen): Giá BTC đã giảm 2% (tính đến ngày 30/6/2023).

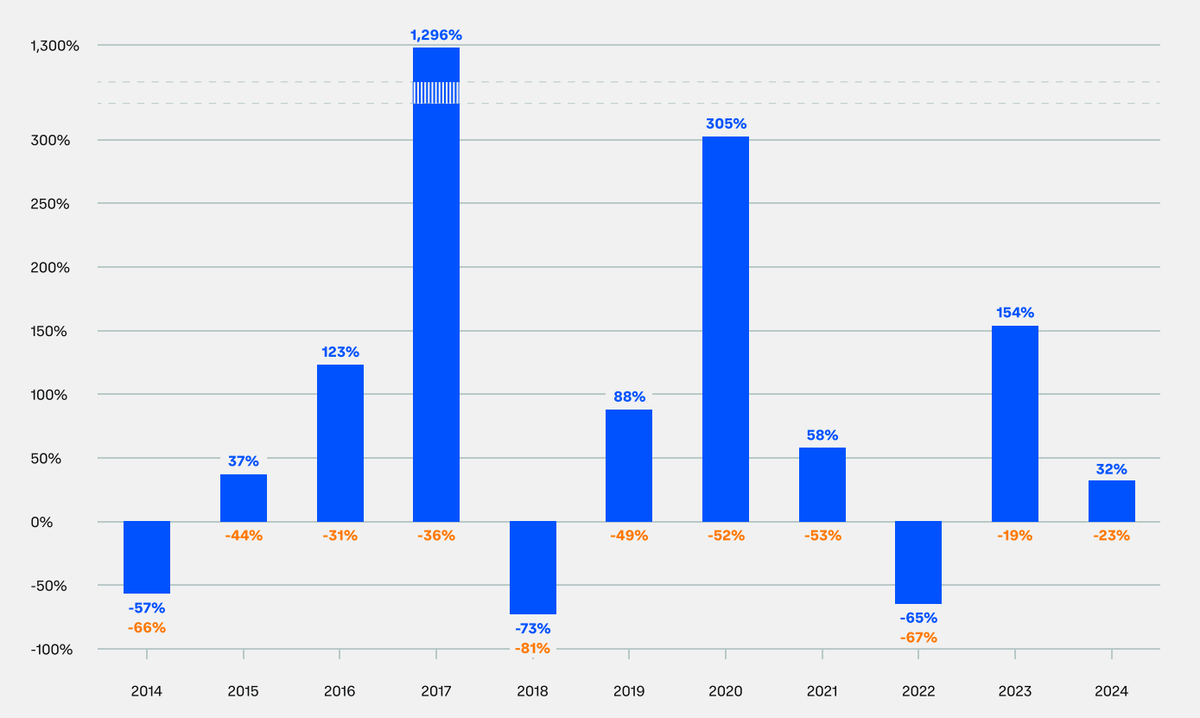

Lợi nhuận và mức giảm giá hàng năm của BTC

Dựa trên dữ liệu thống kê, BTC mang lại lợi nhuận trong 7/10 năm qua (2014-2023). Cụ thể, từ năm 2014 đến năm 2023, có 7 năm mà BTC tăng giá và chỉ có 3 năm BTC giảm giá, đó là các năm 2014, 2018 và 2022.

Sau khi tăng đến mốc cao nhất của mỗi năm, BTC thường điều chỉnh khoảng từ 30 - 53%. Do đó, mức giảm 23% mà chúng ta thấy trong nửa đầu năm 2024 là không đáng kể, cho thấy mùa uptrend này còn có thể kéo dài hơn nữa.

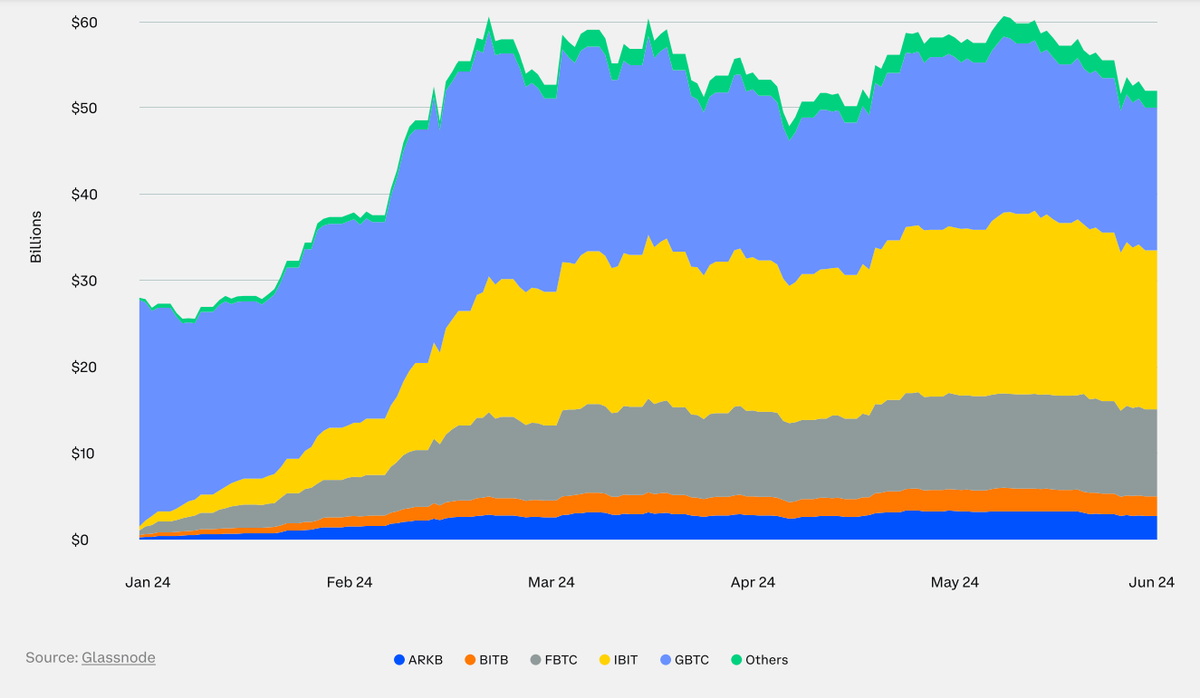

Nhiều điểm tích cực từ Bitcoin ETF spot

Chỉ trong vòng chưa đầy 6 tháng kể từ khi ra mắt, lượng tiền đổ vào các quỹ Bitcoin ETF spot đã đạt gần 50B$. Rõ ràng, Bitcoin ETF spot đã thu hút đáng kể sự quan tâm dành cho thị trường Crypto, giúp tăng cường thanh khoản và mở ra những cơ hội đầu tư mới.

Cho đến thời điểm hiện tại, Bitcoin ETF spot chưa thể hiện được những tác động tích cực đến thị trường Crypto, ngoại trừ BTC. Bằng chứng là altcoin đã giảm giá rất mạnh, gần như trái ngược với BTC.

Tuy nhiên khi nhìn về dài hạn, sự kiện lịch sử này tốt cho thị trường, góp phần quan trọng thúc đẩy sự chấp nhận Crypto như một loại tài sản có giá trị.

Dòng tiền vào Bitcoin ETF spot

Số liệu từ 10 quỹ Bitcoin ETF spot được giao dịch nhiều nhất tại Hoa Kỳ cho thấy đã có hơn 50B$ trong AUM (lượng tiền mà các quỹ này đang quản lý). Con số này đạt được chỉ sau 6 tháng, biến đây trở thành đợt ra mắt ETF thành công nhất trong lịch sử.

Đọc thêm: Điểm nhấn đáng chú ý trong Crypto Report Q2/2024 của Coinbase

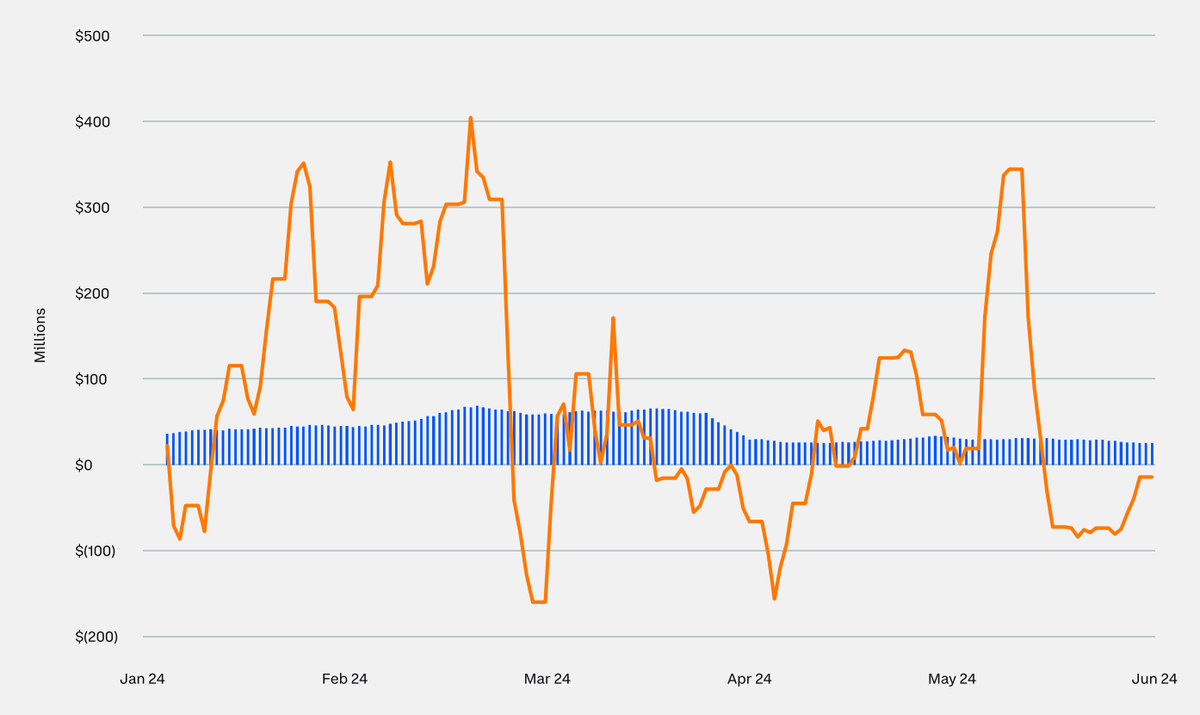

Dòng tiền vào Bitcoin ETF spot so với lượng phát thải BTC

Trong khi các Bitcoin ETF spot đang thúc đẩy nhu cầu về Bitcoin thì lượng BTC được tạo mới theo thời gian (lượng phát thải) bị giới hạn và khá nhỏ giọt, chúng đến từ phần thưởng dành cho thợ đào.

Biểu đồ so sánh dòng tiền vào các quỹ ETF so với nguồn cung BTC mới sau đây cho thấy rõ sự chênh lệch này.

Trong phần lớn thời gian, nhu cầu mua BTC từ các quỹ ETF vượt xa lượng BTC mới được tạo ra trên thị trường. Nếu tình trạng này tiếp diễn trong những năm tới, Bitcoin sẽ bị “sốc nguồn cung” và điều này trực tiếp tác động đến giá cả.

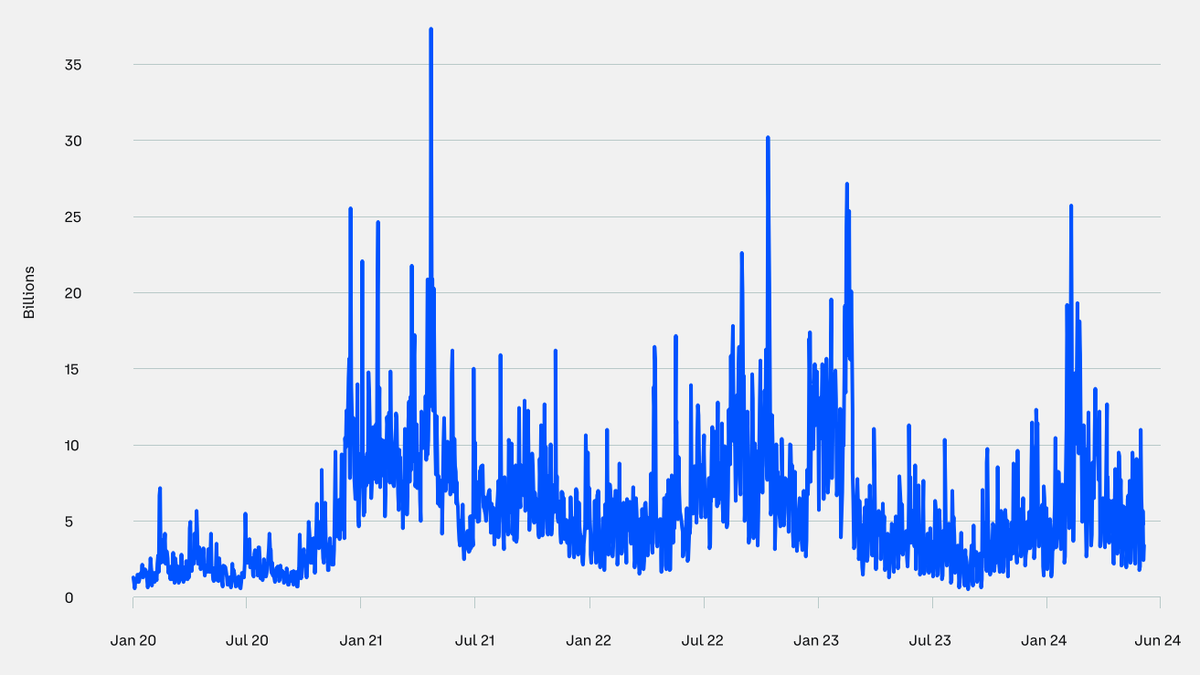

Volume giao dịch BTC hàng ngày

Volume giao dịch spot hàng ngày của BTC đã tăng bình quân hơn 20% trong năm 2024. Điều này đạt được phần lớn là nhờ sự thành công của Bitcoin ETF spot đã thu hút lượng lớn dòng vốn và các nhà đầu tư mới.

Trong các phần tiếp theo, chúng ta sẽ xem xét các dữ liệu và xu hướng thị trường của 2 đồng Crypto lớn nhất hiện nay là Bitcoin và Ethereum. Anh em theo dõi tiếp nhé!

Bitcoin

Giá và m.cap của BTC

Sau khi tăng gần 70% trong Q1/2024, giá BTC đã giảm 12% trong Q2. Những cột mốc quan trọng của Bitcoin trong nửa đầu năm 2024 không gì khác ngoài sự kiện ra mắt Bitcoin ETF spot và BTC đạt ATH mới.

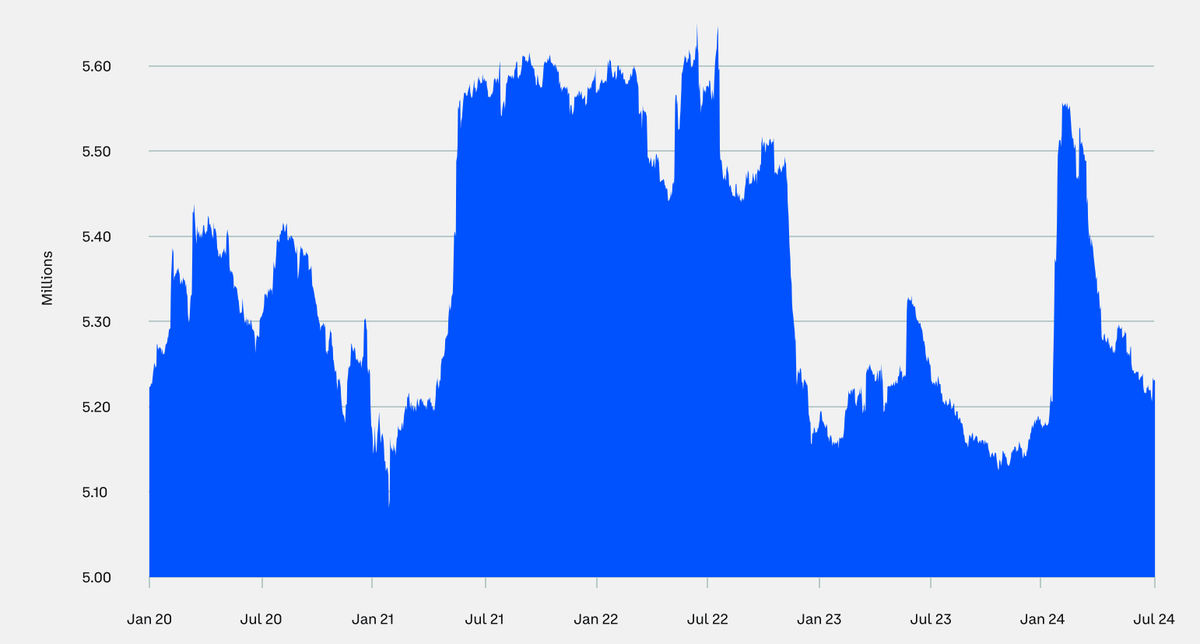

Nguồn cung BTC khả dụng

Nguồn cung BTC khả dụng được tính bằng cách lấy nguồn cung lưu thông hiện tại là 19,72M BTC trừ đi nguồn cung không được thanh khoản, bao gồm lượng BTC bị mất (do mất Private key, không còn chủ sở hữu,...) hoặc bị khóa dài hạn.

Theo đó, nguồn cung BTC khả dụng đạt đỉnh vào giữa năm 2022 ở mức 5,65M BTC và giảm xuống còn khoảng 5,23 triệu BTC sau 2 năm (giữa năm 2024).

Số lượng ví Bitcoin hoạt động hàng ngày

Số lượng ví Bitcoin hoạt động hàng ngày là dữ liệu quan trọng để đánh giá mức độ chấp nhận của người dùng, tình trạng của mạng lưới,…Theo thống kê, số lượng ví Bitcoin hoạt động hàng ngày trung bình đã giảm 20% trong Q2/2024.

Tổng nguồn cung BTC được nắm giữ bởi các LTH

Theo định nghĩa riêng của Glassnode, LTH (Long-term holders) là những người nắm giữ BTC dài hạn, tối thiểu 155 ngày. Dữ liệu về hoạt động của các LTH có thể được sử dụng để xác định xu hướng trong thị trường Crypto, bao gồm cả việc dự đoán đỉnh và đáy tiềm năng của BTC.

Số lượng BTC được nắm giữ bởi LTH đạt đỉnh vào Q1/2024 và đã giảm 3% trong Q2/2024, tương ứng với các thời điểm thị trường tăng giá và giảm giá. Có vẻ như nhiều LTH đã chốt lời sau khi BTC lập ATH mới vào Q1/2024, góp phần khiến cho thị trường điểu chỉnh suốt từ đầu Q2/2024 đến nay.

Ethereum

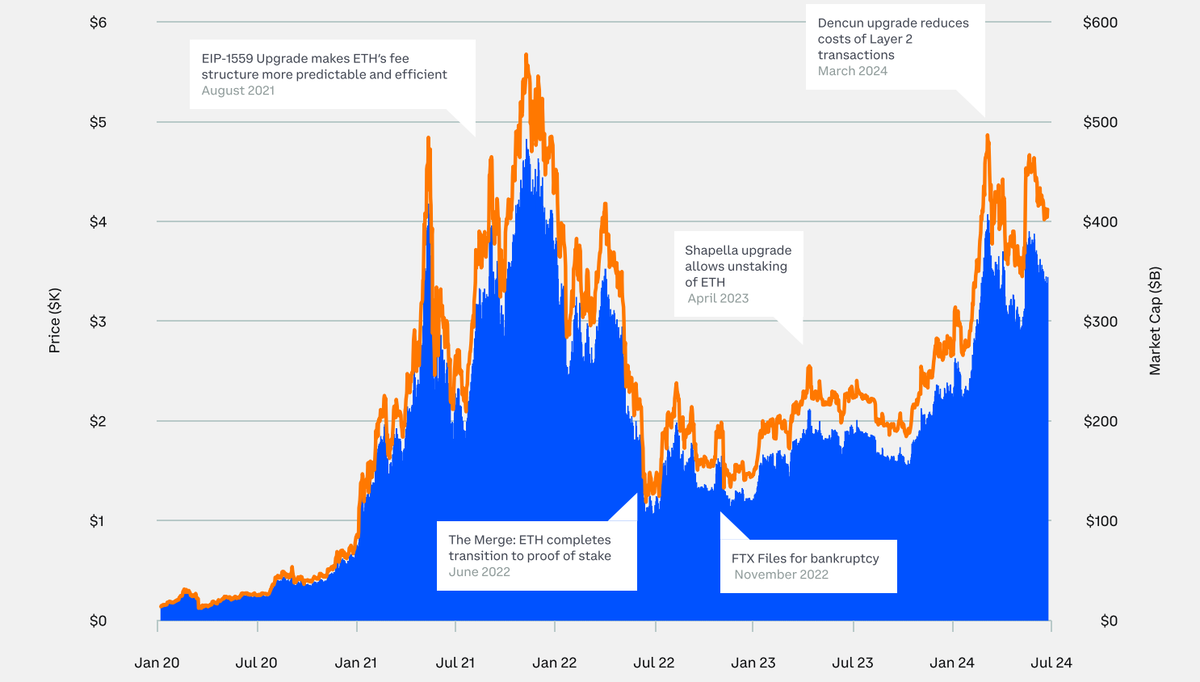

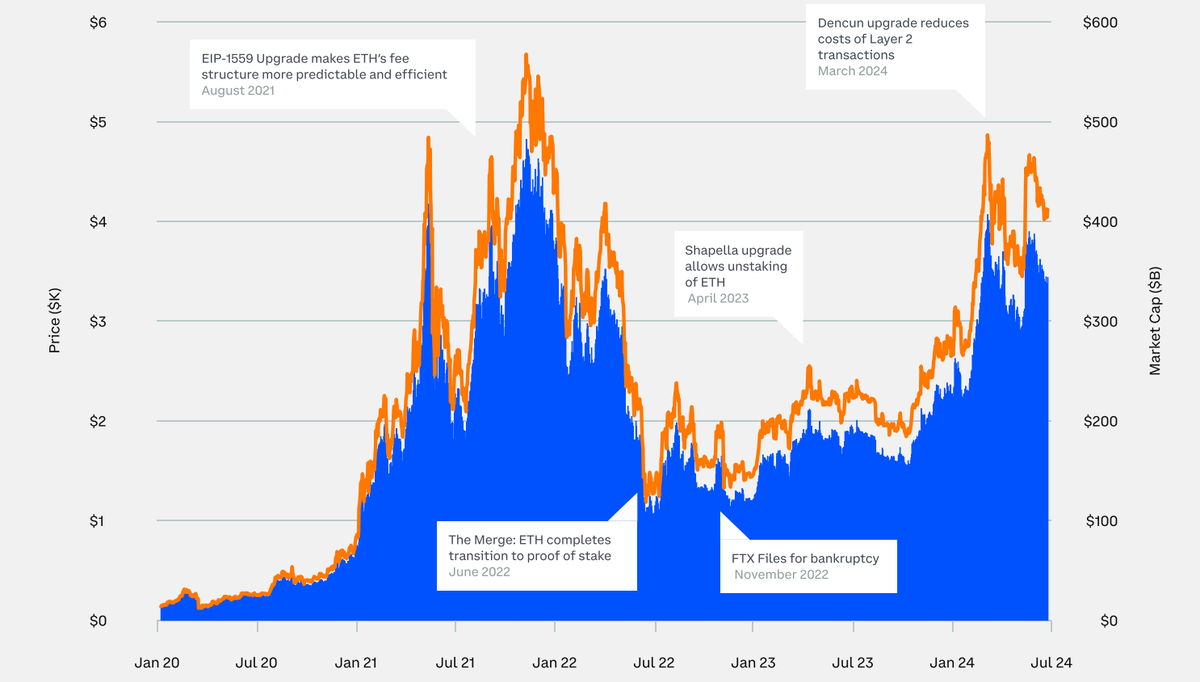

Giá và m.cap của ETH

Sau khi Bitcoin ETF spot được phê duyệt thì mọi sự chú ý lại đổ dồn cho Ethereum ETF spot, dù vậy thì Ggiá ETH đã giảm 6% trong Q2/2024.

Sự kiện lớn nhất của Ethereum trong nửa đầu năm 2024 là update Dencun diễn ra vào tháng 3/2024. Tuy nhiên, không có ảnh hưởng tích cực nào diễn ra đối với giá của ETH tính đến thời điểm hiện tại.

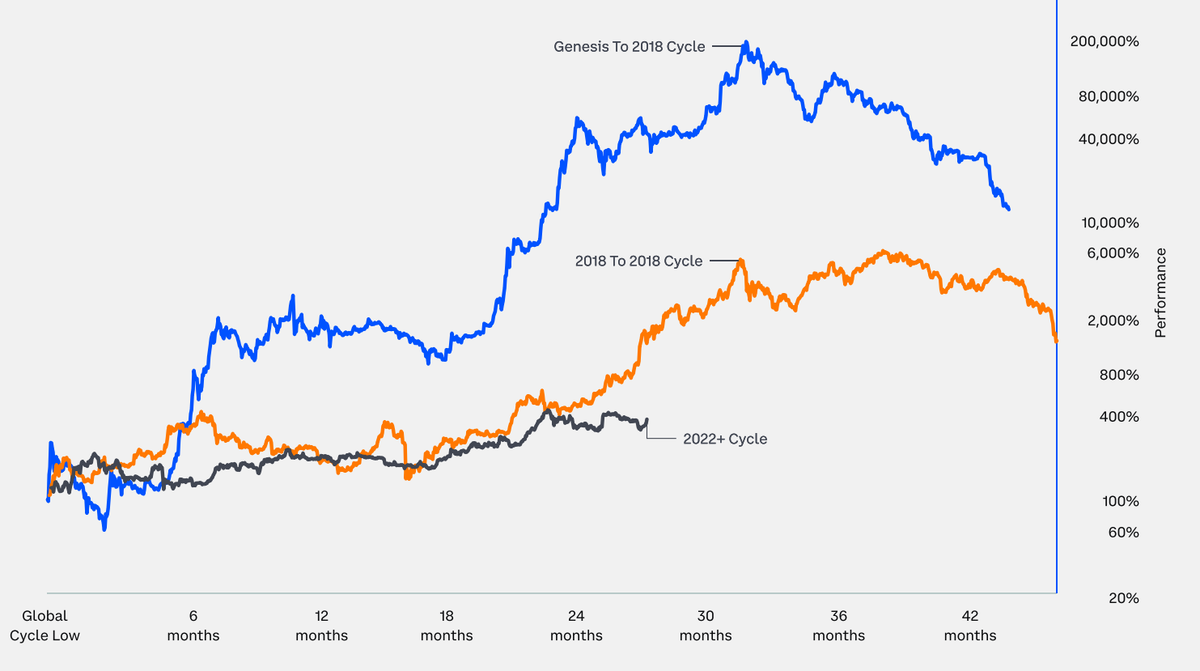

Hiệu suất của ETH qua các chu kỳ

Ethereum đã trải qua 2 chu kỳ, mỗi chu kỳ bao gồm giai đoạn tăng giá và giảm giá. Hiện tại thì Ethereum đang ở trong giai đoạn tăng giá của chu kỳ thứ 3.

Biểu đồ dưới đây so sánh hiệu suất của ETH ở chu kỳ thị trường hiện tại với các chu kỳ trước.

Tính đến tháng 6/2024, ETH đã tăng hơn 240% kể từ khi chạm đáy chu kỳ trước vào tháng 11/2022, tăng từ 1.4K$ lên 3,5K$. Tuy nhiên, nếu so sánh với các chu kỳ trước thì hiệu suất này là cực kỳ khiêm tốn.

Cụ thể, ETH đã tăng hơn 200.000% trong chu kỳ uptrend 2017-2018, và tăng hơn 6000% trong chu kỳ uptrend 2020-2021. Một lần nữa, chúng ta có thêm lý do để tin rằng ETH cũng như thị trường Crypto vẫn còn có thể tiếp tục tăng trưởng trong thời gian tới.

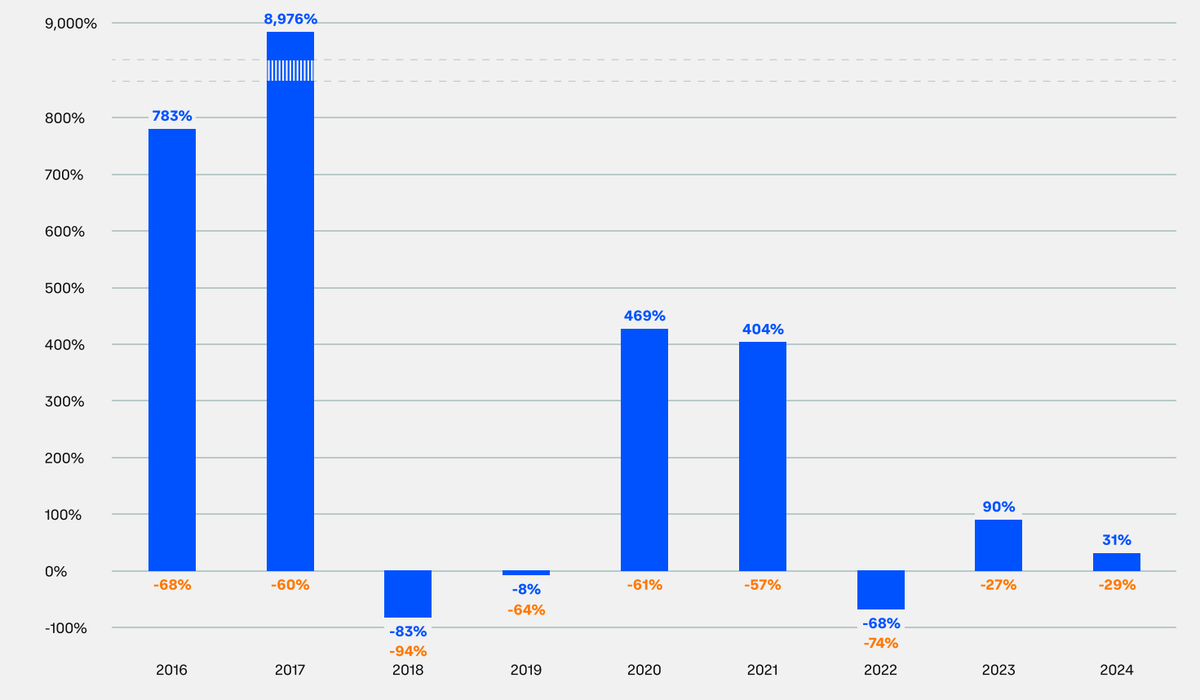

Lợi nhuận và mức giảm giá hàng năm của ETH

Tương tự như BTC, ETH cũng đã mang lại lợi nhuận trong 6/8 năm qua (2016-2023). Cụ thể, từ năm 2016 đến năm 2023, có 6 năm mà ETH tăng giá, chỉ có 3 năm ETH giảm giá, đó là các năm 2018, 2019 và 2022.

Trong 7 năm tăng giá đó, ETH thường điều chỉnh khoảng từ 27 - 68%. Do đó, mức giảm 29% của ETH mà chúng ta thấy trong nửa đầu năm 2024 thực ra là không đáng kể.

TVL của Ethereum

TVL là tổng giá trị bị khóa trong các giao thức DeFi, đây là thước đo tương đối chính xác để đánh giá hoạt động tài chính và thanh khoản trong một hệ sinh thái Blockchain.

TVL của Ethereum đạt đỉnh vào giai đoạn cuối năm 2021 ở mức 150B$, giảm dần đến cuối năm 2023 và bắt đầu tăng trở lại cho đến Q2/2024.

Cũng dựa vào biểu đồ trên, dễ nhận thấy rằng xu hướng TVL của Ethereum đồng pha với các giai đoạn tăng trưởng và giảm giá của thị trường Crypto.

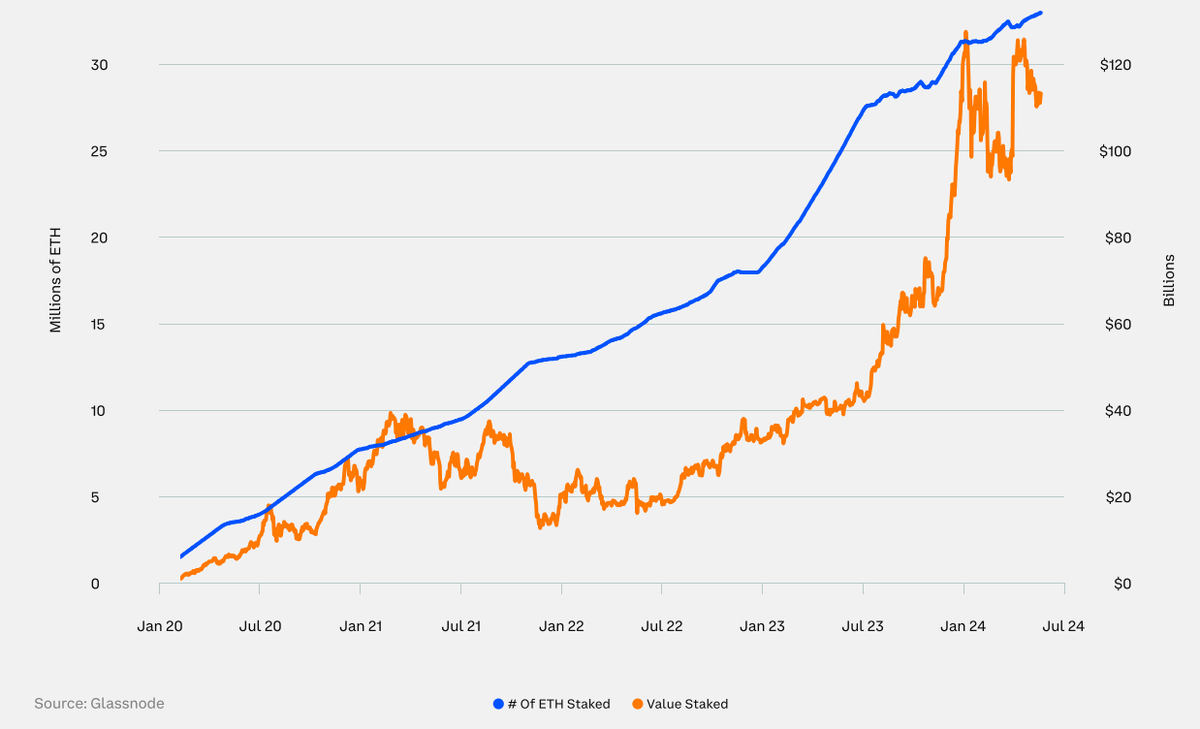

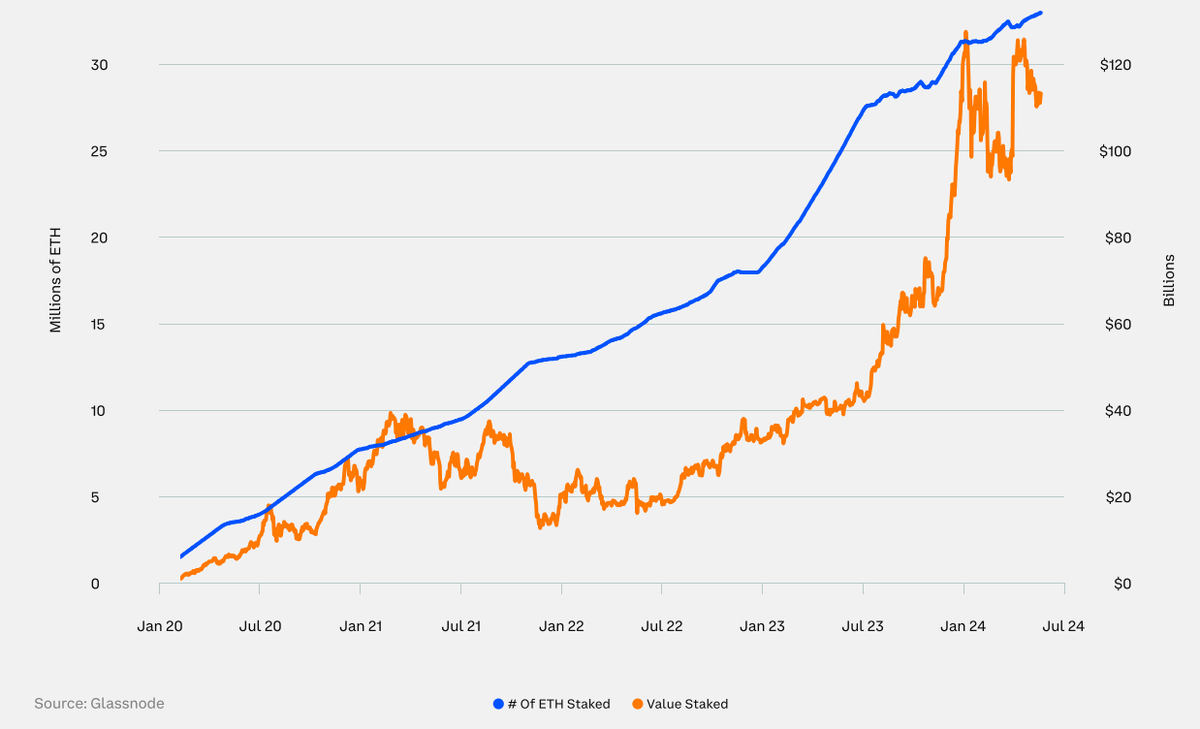

Tổng giá trị ETH đang được stake

Lượng ETH được mang đi stake tăng liên tục từ năm 2020 đến nay và tăng 5% trong Q2/2024, điều này cho thấy nhu cầu gia tăng lợi nhuận khi nắm giữ ETH là rất lớn.

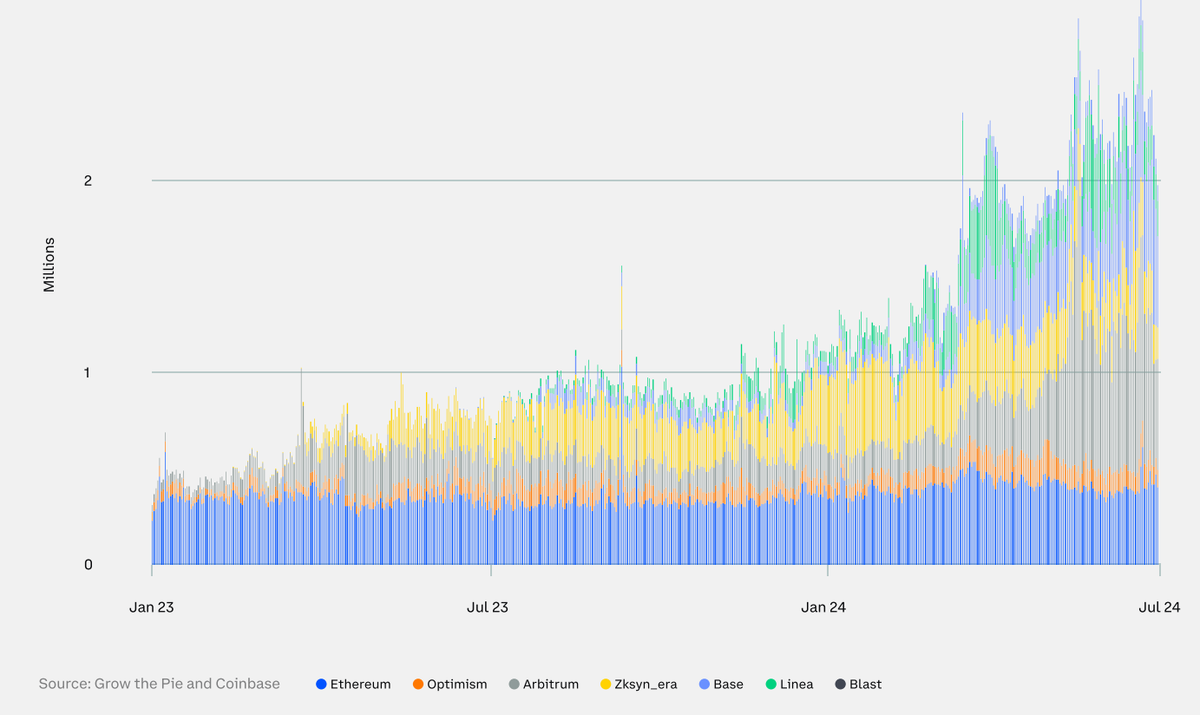

Số địa chỉ ví hoạt động hàng ngày trên Ethereum (L1 & L2)

Dữ liệu về số lượng địa chỉ ví Ethereum (L1 & L2) đang hoạt động giúp đánh giá quy mô cơ sở người dùng, tình trạng và sức khỏe của hệ sinh thái Ethereum.

Theo thống kê, số địa chỉ ví hoạt động hàng ngày trung bình trên Ethereum đã tăng 127% trong năm 2024, chủ yếu đến từ các mạng lưới L2.

Tổng kết

Những dữ liệu thị trường mà Coinbase & Glassnode cung cấp trong bản report này cho chúng ta thấy rằng thị trường Crypto chỉ đang điều chỉnh lành mạnh, củng cố cho cấu trúc tăng trưởng dài hạn.

Nhìn chung, cả BTC và ETC đều giảm giá nhưng nhiều khả năng nó chỉ diễn ra trong ngắn hạn, bức tranh dài hạn vẫn sáng sủa nhờ động lực từ ETF, tính chu kỳ thị trường và những cải tiến công nghệ.

Mặc dù vậy, đây chỉ là những tài liệu mang tính tham khảo, anh em vẫn nên cân nhắc kỹ lưỡng và kết hợp với các yếu tố khác nữa trước khi đưa ra quyết định đầu tư.

Anh em ấn tượng nhất với những số liệu thống kê nào trên đây? Liệu chúng có đáng tin cậy để dự đoán xu hướng thị trường sắp tới? Hãy comment ý kiến xuống phía dưới để trao đổi cùng cộng đồng TradeCoinVN nhé!

Lưu ý: Nội dung bên trên không phải là lời khuyên đầu tư. Anh em chỉ nên tham khảo và tự mình tìm hiểu kỹ trước khi quyết định xuống tiền. Hãy là nhà đầu tư có trách nhiệm với tài sản của mình, chúc anh em thành công!

© Copyright By TradeCoinVN 2022. All Rights Reserved

Bình luận

Đăng nhập